Như VnEconomy đưa tin, trong báo cáo cập nhật triển vọng mặt bằng lãi suất năm 2023, FiinGroup cho rằng mặt bằng lãi suất trong nước khó có thể giảm trước năm 2024, đặc biệt khi điểm “nghẽn” về thanh khoản hiện vẫn chưa được xử lý.

Nguyên nhân do, trên thị trường quốc tế, lạm phát hiện vẫn khá cao so với mục tiêu, giới phân tích quốc tế nhận định thị trường việc làm hiện chưa có dấu hiệu hạt nhiệt bất chấp động thái tăng nhanh và mạnh lãi suất của FED tăng 3,75 điểm % trong 8 tháng và do đó, để đưa lạm phát về mức mục tiêu (2%), FED sẽ tiếp tục tăng lãi suất điều hành, có thể lên mức 5% và duy trì mức này đến hết 2023, và (ii) giảm quy mô bảng cân đối.

Việc FED tiếp tục chính sách thắt chặt định lượng, làm tăng rủi ro suy thoái ở các thị trường xuất khẩu lớn của Việt Nam. Hai yếu tố có thể khiến FED “mềm mỏng” về lãi suất trong thời gian tới đó là suy thoái diễn ra nhanh hơn dự kiến và lạm phát “hạ nhiệt” sớm hơn so với kỳ vọng.

Ở trong nước, hoạt động cho vay gặp khó, ách tắc về giải ngân vốn đầu tư công và thiếu vắng các biện pháp mang tính hỗ trợ thị trường Trái phiếu doanh nghiệp và Bất động sản đang khiến tình trạng “nghẽn” thanh khoản chưa thể sớm cải thiện. Như vậy, môi trường vĩ mô bên trong và bên ngoài đều chưa ủng hộ cho một xu hướng giảm về lãi suất trong ít nhất 6-12 tháng tới.

Việc lãi suất ở mặt bằng cao, theo đánh giá của ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, nếu lãi suất không giảm thì sẽ là thách thức vô cùng lớn cho thị trường vốn và cho mục tiêu tăng trưởng kinh tế năm nay 2023 cũng như những cân đối lớn cho các năm tiếp theo.

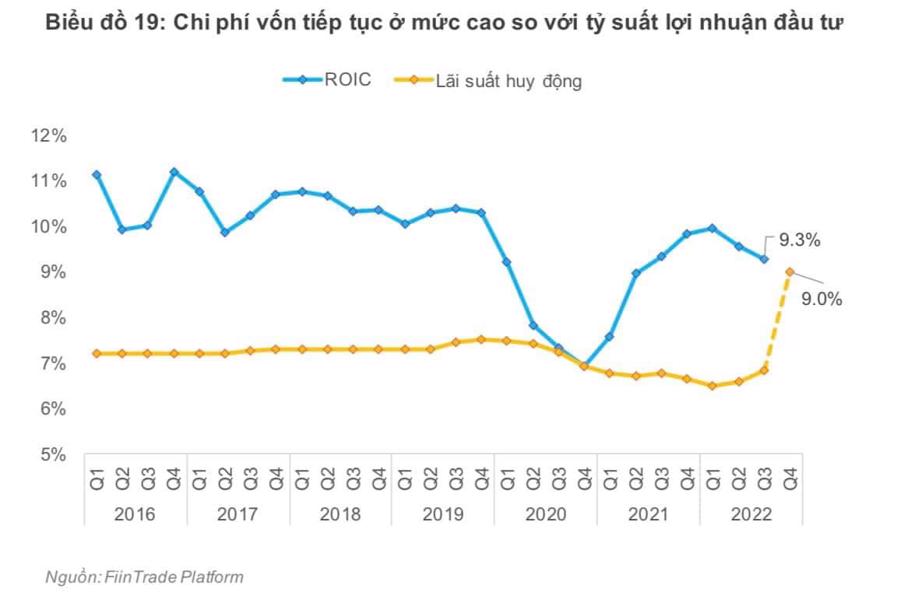

Ở góc độ khả năng tạo lợi nhuận của doanh nghiệp: tỷ suất lợi nhuận trên tổng vốn đầu tư (ROIC = Return on Invested Capital) của toàn bộ doanh nghiệp niêm yết phi tài chính chỉ xung quanh 10-11% trong 5-7 năm qua. Ngoại trừ năm 2020 giảm mạnh do Covid-19. Vốn đầu tư bao gồm vốn chủ sở hữu và vốn vay.

Ở góc độ chi phí vốn vay bình quân cho doanh nghiệp, nếu lãi suất cho vay bình quân mà cao hơn mức này thì về cơ bản và dài hạn, doanh nghiệp không thể tạo ra giá trị cho cổ đông. Không có lý do gì để đưa tiền cho doanh nghiệp để rồi không thể tạo ra được tỷ suất vượt trội so với chi phí vốn.

Ở góc độ người dân và doanh nghiệp lựa chọn kênh đầu tư so với tiết kiệm, nếu lãi suất huy động tiếp tục duy trì như hiện nay (9-10%) thì các doanh nghiệp khó có thể huy động vốn cho đầu tư phát triển. Bởi cách đơn giản nhất là người có tiền cứ tiếp tục gửi tiết kiệm ngân hàng với rủi ro thấp và mức hấp dẫn không kém đưa tiền vào kênh đầu tư.

Cũng theo ông Thuân, sẽ có 5 yếu tố cần theo dõi khi lãi suất có dấu hiệu giảm. Thứ nhất, khi môi trường lãi suất bên ngoài (Fed) có dấu hiệu hạ nhiệt hoặc ít nhất không tăng. Giảm rủi ro "nhập khẩu lạm phát" và giảm việc rút ngoại tệ nguồn vốn tạo áp lực nên tỷ giá và lãi suất.

Thứ hai, khi chính sách nới lỏng tiền tệ được Chính phủ/Ngân hàng Nhà nước triển khai ở mức nhất định trong năm 2023. Khi đầu năm mới này room tín dụng được giải ngân và tạo vòng quay tiền trong nền kinh tế

Thứ ba, khi vốn đầu tư công được giải ngân mạnh và có tác động lan toả đến nhiều ngành và lĩnh vực liên quan.

Thứ tư, khi các ngân hàng thương mại nhỏ/ yếu được khu trú và lãi suất huy động cao của họ được Ngân hàng Nhà nước kiểm soát nhằm tiếp tục giảm cuộc đua lãi suất huy động đã diễn ra từ cuối 2022.

Thứ năm, khi cơ quan quản lý và thị trường chấp nhận lãi suất cao phản ánh rủi ro cao ở một số lĩnh vực cho vay và sản phẩm đầu tư như trái phiếu doanh nghiệp của các doanh nghiệp theo đặc thù và giai đoạn phát triển của ngành, tuỳ theo mức độ rủi ro, tuỳ theo cấu trúc sản phẩm.

Ví dụ trái phiếu có mức độ rủi ro cao thì lãi suất vẫn có thể cao 13-15% (khoảng 5-7% mức lãi suất huy động 12 tháng bình quân) hoặc hơn sẽ là sự vận động bình thường của thị trường.

Google translate

Google translate