Dòng chảy thương mại của mùa mua sắm cuối năm, sự ham thích rủi ro gia tăng do yếu tố thời vụ, và hoạt động chốt sổ sách kế toán là những yếu tố thường gây áp lực mất giá lên USD vào cuối mỗi năm. Tuy nhiên, với hiệu ứng tích luỹ của các đợt tăng lãi suất mà Cục Dự trữ Liên bang Mỹ (Fed) đã triển khai trong hơn 1 năm rưỡi qua và cuộc xung đột vũ trang ở Trung Đông đang có khả năng leo thang, xu hướng mất giá vào cuối năm của bạc xanh có thể sẽ không lặp lại trong năm nay.

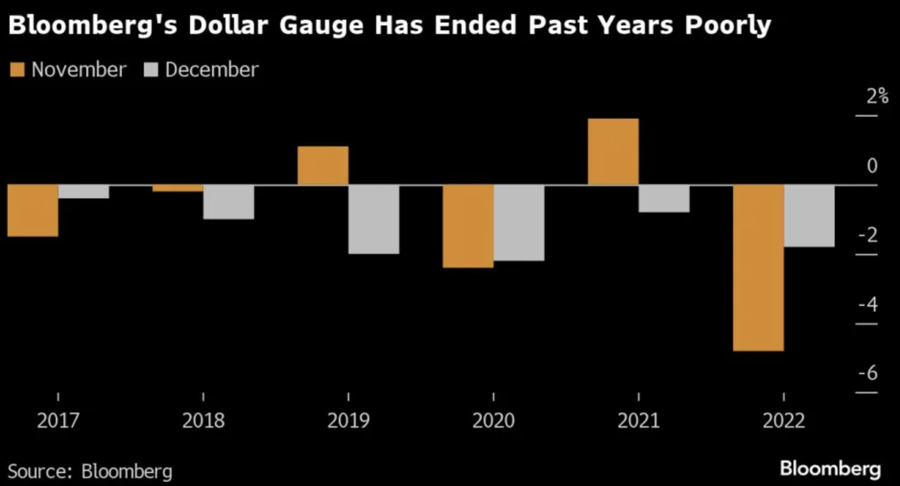

Trong 6 năm qua, chỉ số Bloomberg Dollar Spot Index - một thước đo sức mạnh của đồng USD trên thị trường tiền tệ giao ngay - năm nào cũng giảm trong tháng 12, với mức bình quân khoảng 1,4%. Cũng trong 6 năm qua, có 4 năm mà đợt giảm giá cuối năm của USD bắt đầu từ tháng 12. Một rổ tiền tệ gồm các đồng tiền của khu vực châu Á đã tăng bình quân khoảng 1,2% so với USD trong cả tháng 11 và tháng 12 của 6 năm qua.

“Nếu so với 5 năm trước, chênh lệch lãi suất thực tế hiện nay đang ủng hộ đồng USD rất nhiều. Bởi vậy, môi trường này không còn thuận lợi đối với các nhà giao dịch muốn bán khống USD. Rõ ràng, yếu tố quan trọng nhất ảnh hưởng đến tỷ giá USD bây giờ vẫn là chiến dịch thắt chặt chính sách tiền tệ chưa từng có tiền lệ của Fed. Bổ sung vào đó là căng thẳng địa chính trị”, ông Vishnu Varathan - trưởng bộ phận kinh tế và chiến lược của Mizuho Bank tại Singapore - nói với hãng tin Bloomberg.

Dòng dữ liệu phản ánh sự vững vàng của nền kinh tế Mỹ đã duy trì trong những tháng gần đây, và Fed tiếp tục để ngỏ khả năng tăng lãi suất thêm một lần nữa trong năm nay - một động thái sẽ có lợi cho tỷ giá USD. Thị trường lãi suất tương lai hiện chỉ đặt cược khả năng 20% Fed tăng lãi suất thêm một lần trước khi kết thúc năm 2022, nhưng lợi suất trái phiếu kho bạc Mỹ vẫn đang quanh quẩn gần ngưỡng tâm lý 5%, sau khi lần đầu tiên vượt qua mốc này kể từ năm 2007 cách đây ít lâu.

Tỷ giá USD đang được hỗ trợ bởi xu hướng vững vàng của nền kinh tế Mỹ, nhất là trong tương quan so sánh với các nền kinh tế lớn khác của thế giới như châu Âu, Trung Quốc hay Nhật Bản. Điều này đã khiến các nhà đầu cơ giá xuống USD hứng chịu thua lỗ không nhỏ trong năm nay. Bloomberg Dollar Spot Index đã tăng hơn 2% từ đầu năm, trong khi một chỉ số đo tỷ giá tiền tệ châu Á so với USD đã giảm khoảng 5%.

“Các xu hướng hàng năm thường trở đi trở lại, nhưng tôi cho rằng lần này rất khó nói. Nếu tình hình kinh tế Trung Quốc ổn định hơn, và nếu Fed không tiếp tục thể hiện sự cứng rắn, thì may ra các đồng tiền ở châu Á mới có thể hồi phục được một chút trong tháng 11 và tháng 12”, chiến lược gia vĩ mô Wei Liang Chang của DBS Bank nhận định với Bloomberg.

Một số chiến lược gia nhận thấy các đồng tiền ở khu vực châu Á có thể nhận được một “cú huých” nếu kinh tế Trung Quốc phục hồi nhanh hơn. Tuần vừa rồi, Trung Quốc công bố kế hoạch chi thêm 1 nghìn tỷ nhân dân tệ, tương đương 137 tỷ USD, để hỗ trợ tăng trưởng. Ngoài ra, tỷ giá các đồng tiền châu Á cũng sẽ phụ thuộc nhiều vào đường đi của lợi suất trái phiếu kho bạc Mỹ - vì diễn biến lợi suất trái phiếu kho bạc Mỹ ảnh hưởng không nhỏ tới quyết định của nhà đầu tư về việc có rót tiền vào các tài sản châu Á hay không.

“Nhìn chung, chúng tôi đã chứng kiến một xu hướng suy yếu trên diện rộng của các đồng tiền ở khu vực châu Á. Nhưng tôi cho rằng cuối năm nay, tình hình có thể khá lên một chút vì lợi suất trái phiếu kho bạc Mỹ đang giảm nhẹ. Dường như đồng USD đang gặp phải một chút kháng cự và các số liệu kinh tế của Trung Quốc đã bắt đầu tốt lên”, ông Mitul Kotecha - trưởng bộ phận chiến lược vĩ mô về ngoại hối và các thị trường mới nổi khu vực châu Á của ngân hàng Barclays - phát biểu.

Nhưng đối với chuyên gia Varathan của Mizuho, trong bối cảnh có quá nhiều yếu tố gây áp lực tăng giá lên USD, rất khó để nói liệu xu hướng mất giá cuối năm của bạc xanh có lặp lại trong năm nay hay không. “Bước vào cuối năm, nhà đầu tư nên cẩn trọng với ý định bán khống USD. Chúng ta nên chuẩn bị sẵn sàng cho một năm khác thường”, ông Varathan nói.

Google translate

Google translate